北京冬奥委会落下帷幕,这场体育盛会既留下了一个个难忘的精彩瞬间和丰厚的「冬奥遗产」,也带动了「三亿人上冰雪」的目标实现。现代冰雪产业起源于瑞士。经过多年发展,冰雪产业已经成为欧美一些国家的支柱产业,并形成了运动培训、赛事组织、旅游观光、装备制造、人才培育等为主的产业体系。目前,全球年滑雪人数达4亿人次,平均每年产值达到7000亿美元,冰雪旅游供给区域主要集中在欧洲、北美和东亚。我国冰雪产业起步较晚,但北京冬奥委会的举办,加速了冰雪产业的发展,在部分冰雪胜地已初步形成了冰雪产业格局,无论是政策支持还是产业发展,都进入新的阶段。

从政策层面看,红利持续释放,助力冰雪经济加速发展。2016年7月国家体育总局印发《体育产业发展「十三五」规划》,提出提升冰雪体育行业的地位,推动冰雪体育行业加快发展,2018年3月国务院印发《关于促进全局旅游发展的指导意见》,鼓励大力发展冰雪运动,吸引更多用户体验冰雪旅游产品。2019年3月,中共中央办公厅、国务院共同印发《关于以2022年北京冬奥委会为契机大力发展冰雪运动的意见》,提出加快发展冰雪健身休闲产业,推动冰雪旅游产业发展,促进冰雪产业与相关产业深度融合,提供多样化产品和服务,兴建一批复合型冰雪旅游基地。2019年9月,国务院印发《关于促进全民健身和体育消费推动体育产业高质量发展的意见》,提出加快发展冰雪产业,促进冰雪产业与相关产业深度融合力争到2022年,冰雪产业总规模超过8000亿元,推动实现「三亿人参与冰雪运动」目标。

从行业发展空间看,冬奥带动冰雪旅游市场持续扩容,重复消费有望成为常态。消费数据方面,全国冰雪旅游人数自2016—2017冰雪季到2021—2022 冰雪季保持12.35%的复合增长,2021年-2022年冰雪季冰雪旅游突破3亿人次,实现冰雪旅游收入超过3000亿元。2020年11月以来,携程滑雪主题游产品预订量同比增长超350%,小红书滑雪内容发布量达到同期的400%。重复消费占比扩大,根据文化和旅游部数据中心调查数据显示,每年有63.3%的人体验过1-2次冰雪旅游,24.8%的人体验过3-4次。渗透率方面,2018年我国滑雪人口渗透率(滑雪人口/总人口)为0.95%,预计2022年国内滑雪人口渗透率将达到2%,仍远低于日本、美国、瑞士和奥地利9%、8%、37%和36%,提升空间较大。

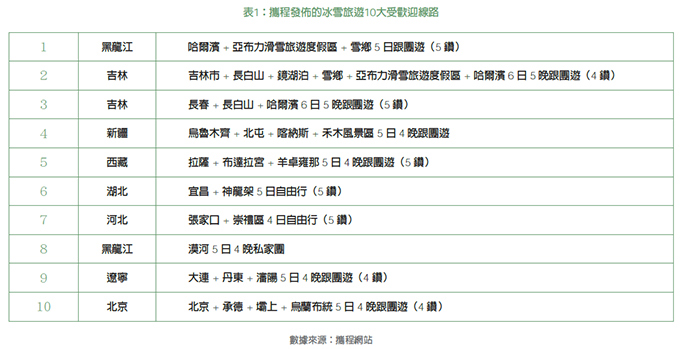

从产品类型看,多种体验融合产品受消费者青睐,科技赋能弥补季节性问题或将成为下一个关注点。冰雪旅游包含景区观光、体育休闲、冰雪赛事和民俗活动等类型,消费者调查数据显示,滑冰和滑雪等冰雪运动是消费者最想参与的体验,其次是观灯和冰雕。同时,冰雪旅游的体验需求正在逐渐多元化,携程公布的2019-2020年最受欢迎10条线路中, 大部分是包含滑雪、观景、参与冰雪节庆等综合性产品,多种类型融合的产品将或将成为吸引消费者的重要因素。除了滑雪等体验类的冰雪旅游产品热度上升外,文化民宿融合产品也在上升,北方地区冰雪民俗文化村和冰雪节层出不穷,哈尔滨国际冰雪节、长春冰雪节等成为当地冰雪旅游的招牌项目。科技赋能冰雪旅游,模拟冰、模拟雪的出现为打破原有冰雪旅游区域和时间的桎梏提供了机遇。如何降低季节性影响,因地制宜开发产品,平衡各季节的收益,将成为冰雪旅游能否高质量发展的关键。

从消费特征看,季节性、大众化、本地化、个性化等趋势显着。一是冰雪旅游时令性强,雪季与非雪季客流量差异大,旅游收入基本集中在11 月至次年3月的冰雪季,1-2月的旅游人次占总人数比例超过50%。「以一季养三季」的模式,增加了冬季冰雪旅游对游客的吸引力,但导致冰雪旅游抗风险能力和可持续发展能力较弱,面对冬季新冠肺炎影响,冰雪旅游行业受损严重。二是得益于北京冬奥委会带动效应和国家政策大力支持,冰雪旅游正在成为一种渐趋大众化的生活方式,冰雪旅游消费者基数正在不断扩大。三是对周边游客吸引力攀升,兼之受疫情影响游客长途旅游意愿降低,2020年冰雪旅游本地区游客占比近60%,从旅行时间看,选择中短期旅游2-3天出游时长的游客最多,占比为49.4%,原有的以北方为基点辐射全国的冰雪游模式正在发生转变。四是以跟团游为主,更加个性化的定制游和新跟团游崛起。2019-2020年冰雪季期间,冰雪旅游跟团游占比达到62%,在跟团游产品中,新跟团游占比32%, 定制游占比8%,定制化、精品化,个性化的旅游线路和产品更受到消费者的青睐,未来私家团、精致小团、目的地参团等一系列新跟团游可能成为冰雪旅游的新趋势。

从区域布局看,冰雪旅游资源依赖性较强, 国际冰雪产业市场相对集中,集团化是主要的发展模式,国内呈现北方双核和南方零散布局的区域特点,但发展模式尚不清晰。国际方面,冰雪旅游大部分依托当地冰雪自然资源开发,全球滑雪场地理位置比较集中,主要分布在欧洲、北美和东亚地区, 其中阿尔卑斯山滑雪场数量占全球总量的36%。日本北海道、新泻县和长野县的雪场数量占日本总量的45.1%。集团化、集约式发展是发达地区主要的发展模式。欧洲形成了CDA、Skistar等专业公司。CDA 集团共运营11座大型滑雪度假区、13座跨越东西方的休闲乐园。美洲拥有Vail集团、Alterra Mountain 公司和Boyne公司等专业公司。Vail集团棋下山地滑雪度假区数量共有37座,兼并、收购大型滑雪度假区是其主要战略之一。日本形成了Mac Earth、加森集团等专业化公司。国内方面,我国冰雪资源地理空间分布主要集中在东北三省及内蒙古东部、新疆北部一带,北方具有开发冰雪旅游的资源优势,东北、华北等北方地区仍是冰雪项目投资的重点区域,建立起了以东北地区和京冀带动周边地区的双核区域布局。而南方冰雪资源稀缺,通过修建大型冰雪商业综合体和山地滑雪设施吸引周边游客,形成了零散分布的区域性冰雪旅游景点。2018-2019年47起大型冰雪旅游投融资事件中,11个项目在东北地区,8个项目在华北地区,共占比40.3%,西南10个项目,占比21.3%, 其中8项是冰雪体育小镇和冰雪乐园项目。

从产业链延伸看,冰雪产业从竞技化向旅游化、大众化发展,带动了上游的装备制造业蓬勃发展,由于起步较晚和科研水平差距,中国在冰雪产业上游冰雪装备行业渗透不足。美国、奥地利等国家冰雪运动起源于18世纪末,其冰雪装备在技术、质量和认可度上已有积累,而中国冰雪运动起源于20世纪50年代, 缺少冰雪运动文化且技术层面弱于欧美国家,对冰雪产业上游装备行业的参与度较低。大型冰雪装备技术壁垒较高,中国基本依赖进口,其中造雪机进口比例超过90%,压雪车进口数量也超过50%。中国冰雪个人装备市场虽涌现一批国产品牌,但基本面对中低消费市场,难以攻克高端市场份额。从市场份额来看, 国内滑雪服占市场份额约60%、滑雪手套约80%、滑雪眼镜约78%、滑雪头盔约30%,但利润率最高的「滑雪板」、「滑雪鞋」以及「滑雪手杖」市场几乎大部分为国外品牌占领。

从投资方式看,冰雪旅游以重资产项目为主, 投资呈现多元化、规模化特点,资产证券化或成为冰雪旅游企业融资新途径。冰雪旅游投资主要集中在配套设施的城市基建和冰雪旅游商业项目之上,投资项目多元化,涉及公路道路系统,景区设施,游客服务中心,商业综合体项目等。从商业项目看,冰雪旅游项目以冰雪商业综合体、特色小镇及冰雪乐园为主,多是重资产高投资项目。同时冰雪旅游投资渐趋规模化,据统计,2018-2020年我国冰雪旅游投资总规模超过9000亿元,其中2018-2019年约为6100亿元,2020年吸收重资产项目投资额约3000亿元。资产证券化可能成为解决冰雪旅游企业资金问题的重要手段。冰雪旅游企业以哈尔滨镜泊湖和延吉梦都美景区为代表,2017年镜泊湖景区观光车乘坐凭证资产证券产品成功发行,发行规模2.61亿;2018年延吉梦都美景区入园凭证支持专项计划发行1.45亿。目前冰雪旅游资源ABS化还面临发债资源和信用评级的问题,在发债资源方面需增加景区产品品类,实现景区产品协同效应,增加景区二次消费;在信用评级方面需通过内部增信和外部增信的方式,采取寻求评级高且具有国资背景企业担保等措施。

从投资方向看,度假综合体类项目是主要投资热点,城市戏雪乐园作为新型冰雪旅游项目增长稳定。除项目外,冰雪旅游产业向上拓展IP,向下衍生培训与保险领域也成为新的投资点。投资项目方面,2018- 2019年冰雪主题度假综合体占整体投资规模的45%, 包含冰雪运动、住宿、餐饮及零售等多种业态的度假综合体项目成为主流投资项目。城市戏雪乐园不同于传统的滑雪场等冰雪运动场所,休闲娱乐性更强,面对的客户群体更加多样,由于项目回报率高、风险系数小且资金回收方式多样,近年来受到资本关注, 2018-2019年城市戏雪乐园项目数保持稳定增长。业态多样且偏向休闲娱乐的项目近年来投资热度较高,且冰雪运动「南展西扩东进」战略初见成效,在南部地区和西部地区都签约了一批以冰雪主题综合体和冰雪体育小镇为代表的新项目。IP投资方面,我国冰雪旅游企业早已尝试与外部IP合作,但由于引入IP资金投入高,导致景区资金压力大且回报率有限,部分企业开始转向自有IP的开发,自有IP的开发和推广受到高成本及资金回收速度慢的制约,但IP以及「文化+ 旅游」未来仍将是冰雪旅游的重要投资方向之一,例如融创进入冰雪旅游行业后对梦之城文化实现战略控股,已开始布局上游IP。衍生投资方面,运动培训以及保险产品是新兴的投资方向。冰雪运动培训一直是冰雪产业的重要部分,而在冰雪旅游兴起后滑雪场、滑冰场等景区也通过私人教练等模式触及运动培训行业,对景区导滑、滑冰滑雪教练的专业培训未来也可能成为细分行业的增长点。冰雪旅游在保险领域的延伸主要是滑雪运动专项保险,国内已有部分保险公司推出滑雪运动保险,但滑雪旅游作为冰雪旅游的细分市场,冰雪旅游尚未成为旅游意外险的重点,受到滑雪运动人群规模等影响,滑雪专项保险仍处于待开发状态。未来随着参与冰雪运动人数基数扩大,以及滑雪保险不断规范,保险可能成为冰雪行业的重要投资目标。

国际经验表明,冬奥委会前后5年是冰雪产业发展的黄金时期,如果按此推算,2017年-2027年是中国冰雪产业最佳发展期,而且也有研究认为,亚太地区可能成为冰雪旅游新的增长点。建议旅游企业加强对冰雪旅游市场的研究,一是抓到北京冬奥委会带来的契机,将冰雪旅游作为重点孵化方向,积极布局,推动冰雪旅游市场向大众化延伸,提高冰雪旅游的普及度,关注滑雪保险等衍生投资机会。二是加强产品研发和目的地打造,优化资源分配和产品结构,激发消费潜力。与国际相比,国内冰雪旅游在丰富度、吸引力、专业化、服务质量等方面仍有差距。企业专业化运作模式尚不清晰。建议旅游企业积极向欧美、日本等成熟的企业学习,组建专业化运营团队,探索可复制的商业模式,通过兼并、收购扩大规模,实现规模化经营,同时不断提升产品研发能力,精雕细琢产品、打造集住宿、餐饮、休闲娱乐等多种业态于一体的目的地,满足消费者追求个性和质量的新需要。三是进一步延伸产品链,向日常生活场景渗透。一方面,积极关注冰雪旅游个人装备和冰雪装备制造产业的投资机会,另一方面,向本地化、小区化、生活化拓展,将冰雪旅游与运动和培训有机融合,打造小区化的城市冰雪乐园、冰雪商业综合体等,使其成为日常生活的一部分,提高消费频次,提升价值创造和变现能力。